最全丨2022年澳大利亚电商市场报告

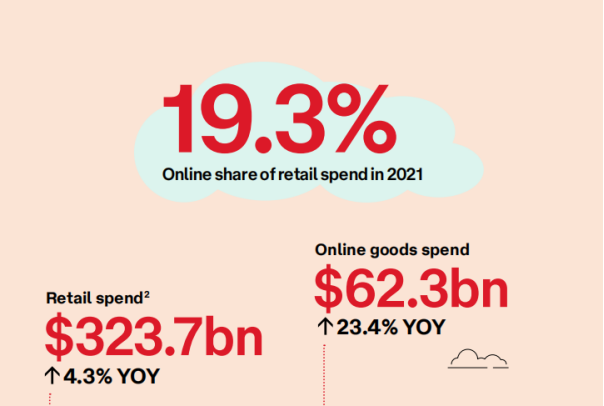

据澳大利亚邮政(Australia Post)最新发布的《2022 年电商行业报告》显示,2021年,超过80%的澳大利亚家庭进行了网购,网购率相较于2020年实现大幅增长,达到12.3%。虽然与2020年相比,增长较为平缓,但其增速几乎达到疫情前的2倍。疫情撬动了澳大利亚农村以偏远地区的人口加入网购大军,2021年澳大利亚人网购消费达到了创纪录的623亿澳元,占零售总额的19.3%。

随着网购的普及,网购量也在增长,2021年,澳大利亚网购总量同比增长12.3%。与2019年相比,2021年网购总量的涨幅高达73.1%,显示出过去两年时间消费者行为的变化趋势。

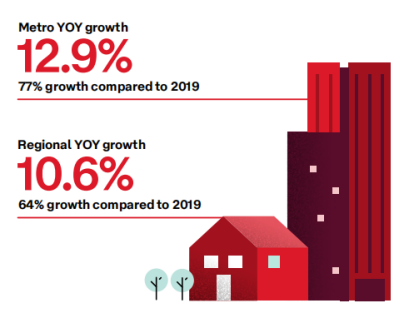

在澳大利亚,城市内的出行限制强度高于郊区,也就使得前者的网购增速高于后者。

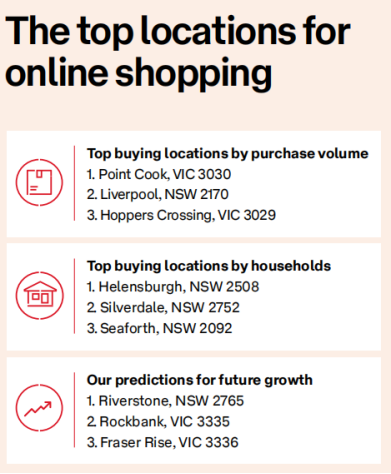

(从上至下分别是网购总量排名前三的地区、家庭网购排名前三的地区、预计增速排名前三的地区)

纵观2021年整体的消费情况会发现,消费者不再局限于单一渠道消费,不仅是平台这边“百花齐放”,实体门店的回归也使得总体的购物习惯呈现出分散性,因此,用户留存成为2022年零售行业的重难点。

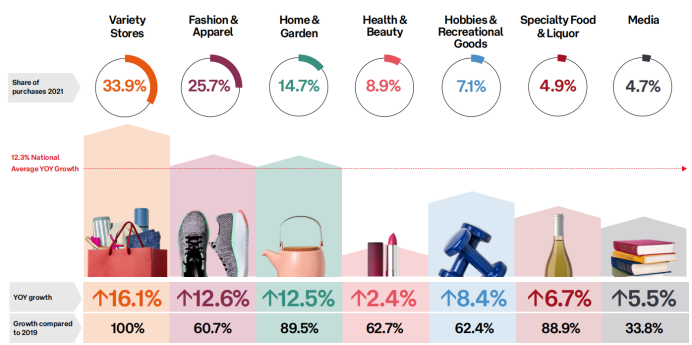

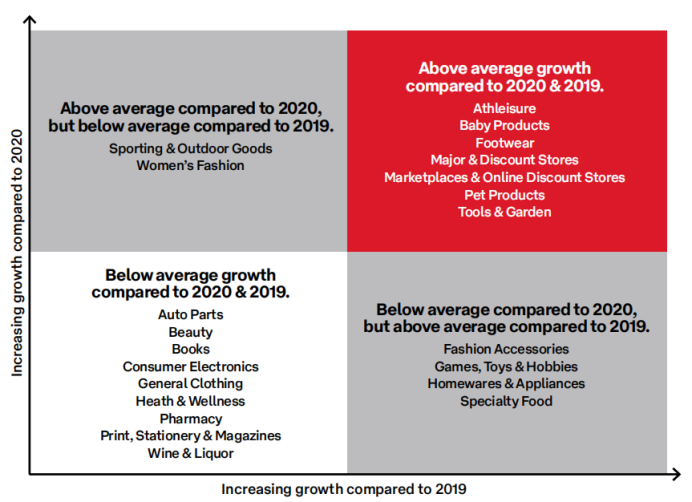

以下是按照品类细分出的涨幅情况,从上至下的纵坐标分别是2021年各品类购买量占比、以12.3%澳大利亚整体的年增长为基准的各品类的表现情况、各品类实际同比2020年的增长情况、同比2019年的增幅变化,参见下图。

聚焦到特定品类。2021年,女装(Women’s Fashion)和运动户外(Sporting & Outdoor Goods)的年平均增速高于2020年,但低于2019年。家庭用品(Homewares)和电器(Appliances)历经2020年高位增长后,明显后劲不足,2021年的年平均增速低于2020年,甚至是2019年。

一项针对25个国家消费者网购行为的调查显示,澳大利亚每月至少一次网购的消费者数量高于许多国家,但网购频率却处于较低的水平。在澳大利亚,84%的受访者每月至少在网购一次。在韩国、中国、印度和印度尼西亚每周至少网购一次的受访者均超过45%。从网购频率上来看,澳大利亚还有很大的上升空间。

消费趋势

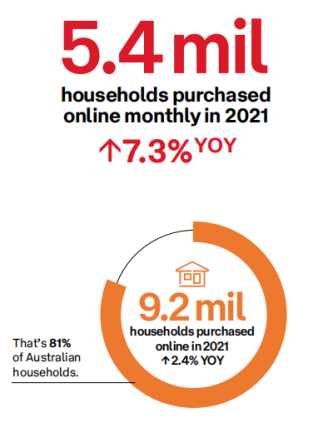

疫情影响下,2021年澳大利亚各地的出行限制并未得到很大程度的放宽,民众的活动空间大多还是在家里,这也使得越来越多的家庭选择网购,且较于以往,网购的频率也更高。2021年,540万的澳大利亚家庭每月至少网购一次,同比2020年增长7.3%,另外,2021年网购的澳大利亚家庭达到920万,占到澳大利亚家庭总数的81%,同比增长2.4%。

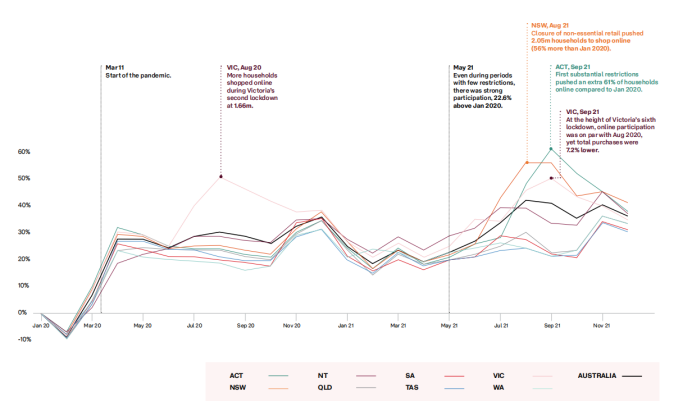

(澳大利亚各州家庭网购参与度变化趋势。可以看出澳大利亚家庭网购的高峰均与疫情反复下的社交隔离政策有关。)

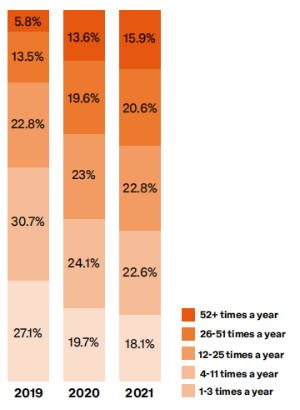

2021年,更多的家庭选择至少每两周进行一次网购,相比于2019年增加了112%,从160万增加到340万。另一方面,一个月网购不到一次的家庭数量减少,降幅为21%,约为97.2万。消费者的选择面也更广,这不仅体现在平台的选择上,还有网购品类的维度。2021年每位消费者平均从15个平台出购买产品,高于2019年的5个;2021年每位消费者平均涉猎的产品品类扩展到8个,而2019年仅为6个。

(澳洲家庭网购频率占比分布,从上之下:一年网购52次及以上、26-61次之间、12-25次之间、4-11次之间、1-3次之间)

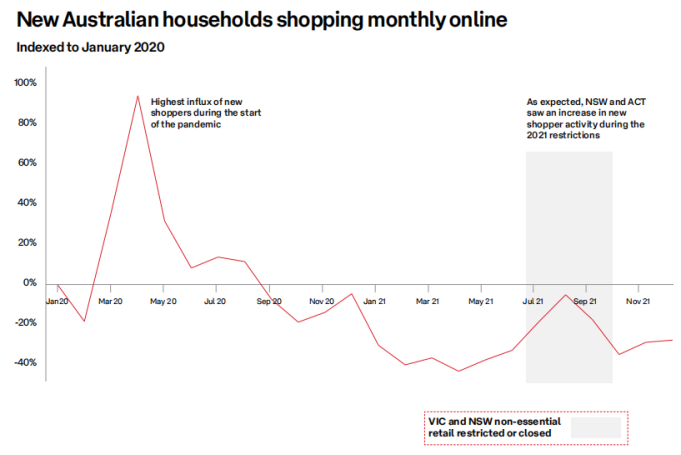

继2020年4月大量涌入后基本都处于负增长的状态,且涨幅与疫情影响下澳大利亚政府的社交隔离政策有紧密的关联性。(注:这里的新晋网购者的定义是距离最近一次网购已有12个月的时间间隔的澳大利亚家庭)

在2020年170万新增网购家庭中,其中的140万在2021年延续了网购习惯,62%的购买都是由非常活跃(very active shoppers,一年中的9-12个月时间里网购过且平均购买过的平台达到19个)以及超级活跃(super active shoppers,一年中的10-12个月时间里网购过、每周至少网购过一次且平均购买过的平台达到41个)。

展望澳大利亚电商未来

2021年封锁月份期间(也就是非必要营业场所歇业至少两周时间),线上购买量有所增长。同时,在新南威尔士州,封锁月份的平均线上购买量是非封锁月份的1.7倍。在维多利亚州,这个比值是1.4。增长放缓的趋势近来已经愈发明显。以2020年为基准的两年内增长预测数据为83%,几乎是2019年的两倍,但2021年降至73%。

在维多利亚州,对比第六次封锁(2021年)与第二次封锁(2020年)可以发现,疫情初期“养成”的网购习惯并未得到延续,增速正逐渐回落至疫情前的预测曲线。另外,澳大利亚2021年非封锁月的网购量同比增长6.4%(2021年整年非封锁月的均值),低于2020年的52.2%、2019年的17.8%,这就表明假设疫情保持可控状态,那么2022年整年的网购增速都将放缓。

另一消费趋势表现在产地的选择上,来自40个国家的27%的受访者表示,未来将更多地从国内零售商处购买产品,在澳大利亚,这一比例达到31%。

#新习惯

·坚持网购

在最近的一项调查中,93%的受访者表示,2022年将保持过去两年的网购频率或更多得采取网购这一消费模式。

·线上下单、线下取货(click and collect)

调查数据显示,大多数受访者选择该服务的原因是及时性和免运费。零售商可以提供更多的配送选择、免费配送优惠券和订单状态同步等服务,为消费者提供更好的购物体验。

·更多白天网购

澳大利亚民众白天进行更多的网上购物,与2019年相比,2021年晚间7点到10点的网购量下降了11%,下午2点到5点的网购量上升了11%。

#消费者习惯重塑零售新格局

·实体线下结合模式

自2019年以来增速超过100%,市场份额增长超过4个百分点。2020年更是在疫情影响迎来前所未有的峰值,预计2022年会是其增速趋向稳定的开始。

·第三方卖家、单一线上平台

在过去的两年时间是全球范围内电商领域录得强劲增长的重要助推力,将未来的电商市场中继续发挥强有力的作用。

·DTC“大厂”

尽管2020年的增速低于平均水平,但在2021年成功“回血”DTC品牌预计在2022年将取得不错的涨势。

#可持续性理念

·消费者和企业心中的Top1

据统计,每10个澳大利亚人中就有超过8个关心环境的可持续性。企业也在积极响应,目前有88%的企业旗下拥有符合可持续发展理念的产品或正以亲身实践可持续性理念,其中34%的企业表示,可持续性理念不仅充实了企业文化,还增强了用户对品牌的向心力。

·可持续性理念对网购的影响

调查数据显示,25%的受访者表示会因为品牌标榜的环保“人设”而选择其旗下的产品,60%愿意支付可持续性理念加持下的产品溢价,其中最有可能购买的品类是食杂、时尚以及美妆。

#可持续理念的包装技巧

·品牌需积极创建并分享可持续性的目标

·提供可持续性的包装和物流方案

·践行承诺

零售商vs消费者

·零售商

旗下拥有20余个鞋履以及服饰品牌的The Accent Group在2021年可谓是赚得盆满钵满:线上销售总额为2.099亿美元,相比2020年增长48.5%,占总零售额的20.9%。跨越式的涨幅无疑是其大力投资线上渠道这一做法的肯定。The Accent Group在2021年对卖场的购物体验做了优化,与主要品牌一起推出用户忠诚度计划,并以提高用户留存率为目标推动销售。

部门主管Kasie Heathcote在接受采访时表示,2021年零售行业的日子并不好过,澳大利亚各州出台了不同的限制管理规定使得行业陷入混乱,在这其中不少门店面临倒闭。The Accent Group在这之中成功存活700多家门店,疫情期间比较棘手的物流配送、人员配置问题的及时解决,以及线上点单、线下提货服务的上线,是公司能够适应特殊时期录得增长的重要原因。

受访零售商还将继续加大电商领域的投资,强化配送功能、加大宣发投放、开放退换货窗口等是零售商们较为关心的投资领域,占比分别达到63%、41%、42%,在未来,这些领域的投资占比将降至26%、15%、13%,如上图示。

反观消费者端,调查发现,消费者对于自身需求有着愈发清晰的认识。各个购物方式都满足了各类消费者的首要需求,网购党在意便利性、花费以及到货;实体店党最关心快速提货、退货,以及到货;线上下单、线下自提党心中的top3是快速提货、便利性以及到货时长。

最近的一项调查显示,消费者希望零售商首要推进产品到货、配送选择和生态友好型包装的优化。

2021年,澳大利亚有760万家庭从杂货店购买产品,其中的网购占比为83%。

·品类聚焦

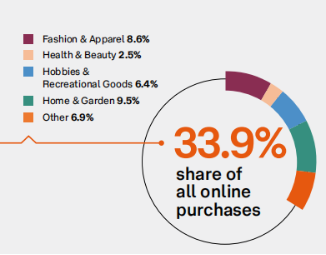

其中,时尚&服饰、家居&花园等品类的购买占到了网购量的33.9%。

77%的受访消费者同时也购买家居&花园品类的产品,73%的受访消费者也购买时尚&服饰类产品。

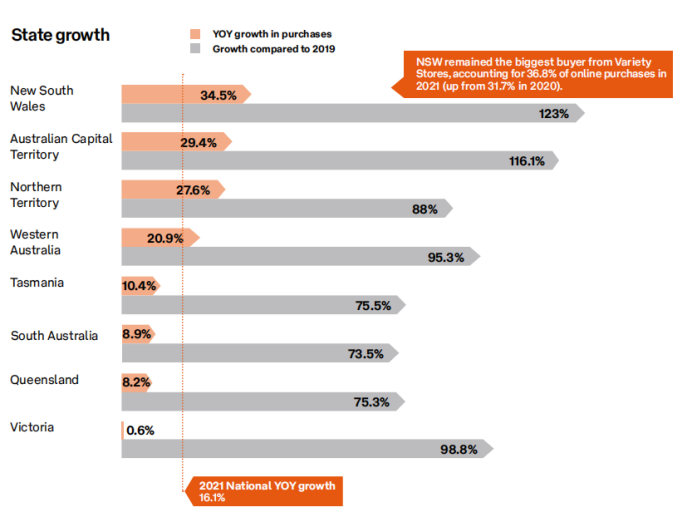

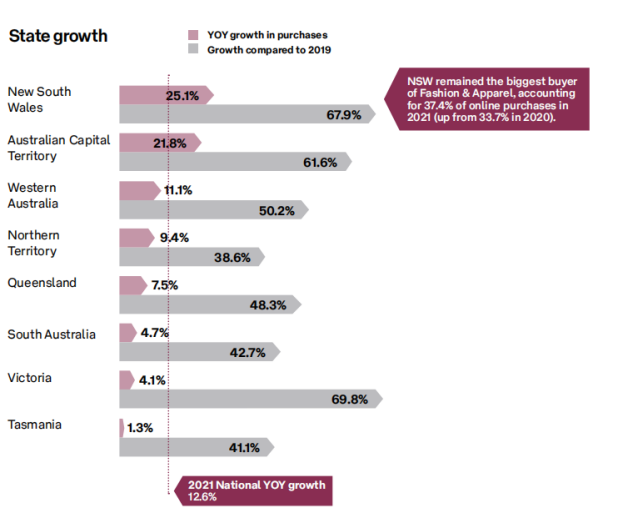

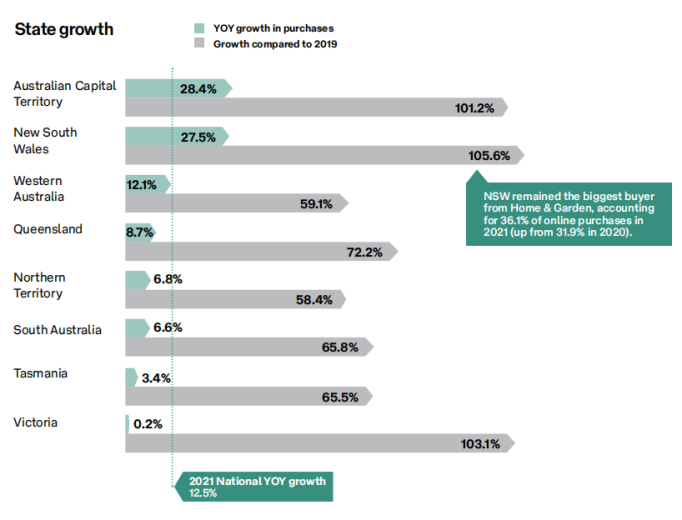

(澳大利亚各州的表现情况,纵坐标为澳大利亚各州;深色代表对比2020年购买量的增幅变化;浅色代表对比2019年)

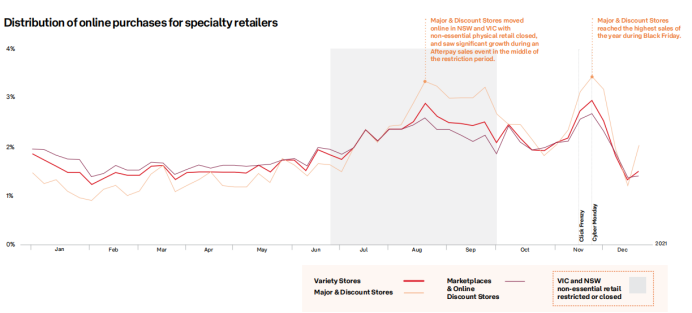

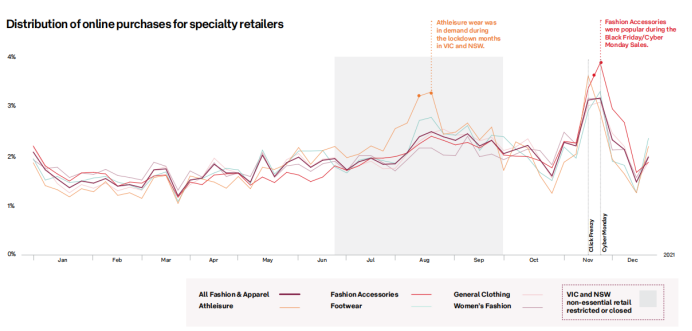

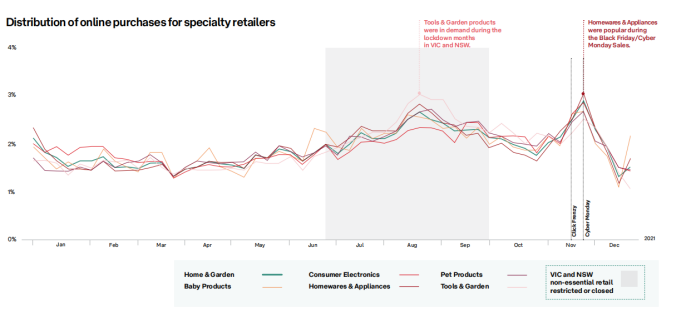

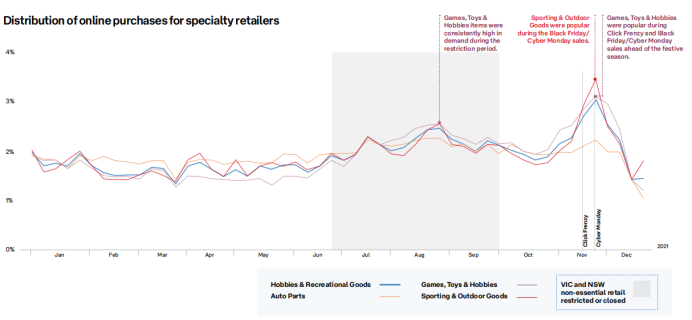

黑五、网一以及新南威尔士州、维多利亚州处于非必要场所禁止营业期间,线上销量激增。

大型折扣商店、折扣店、线上平台以及食杂店的涨幅基本一致,8月和11月前后为高峰期。

2021年,澳大利亚有620万家庭从时尚&服饰类零售商处购买产品,其中的网购占比为67.3%。

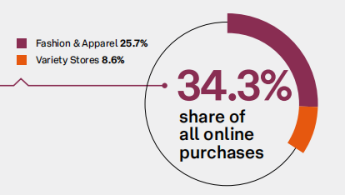

其中,时尚&服饰品类产品的购买量占到网购总量的25.7%,叠加食杂店处购买的份额共占到34.3%。

90%的受访消费者同时也会从杂货店处购买产品,81%的受访消费者同时会购买家居&花园类产品。

(澳大利亚各州的表现情况,纵坐标为澳大利亚各州;深色代表对比2020年购买量的增幅变化;浅色代表对比2019年)

时尚&服饰整个大类在2021年实现稳定增长。运动休闲和鞋履是例外,这两个子类别在7月和8月都有显著增长。另外,年末扎堆的节假日也唤起了消费者的购物欲,可以看到无论是哪个细分品类,期间的销量都处于上升的状态。

2021年,澳大利亚有660万家庭从家居&花园类零售商处购买产品,其中的网购占比为72.1%。

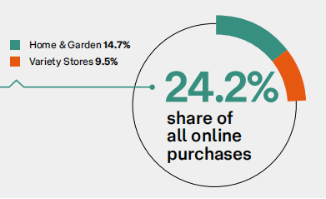

其中,家居&花园类产品的购买量占到网购总量的14.7%,叠加食杂店处购买的份额共占到24.2%。

88%的受访消费者同时也会从杂货店处购买产品,58%的受访消费者同时会购买家居&花园类产品。

(澳大利亚各州的表现情况,纵坐标为澳大利亚各州;深色代表对比2020年购买量的增幅变化;浅色代表对比2019年)

在这一年的大部分时间里,家居&花园子类别的销售相对稳定,销量高峰与促销活动以及节假日相关。在子类别方面,花园工具、家用电器最受欢迎,销量维度上,前者在8月达到高峰,而后者在网一期间达到高峰。

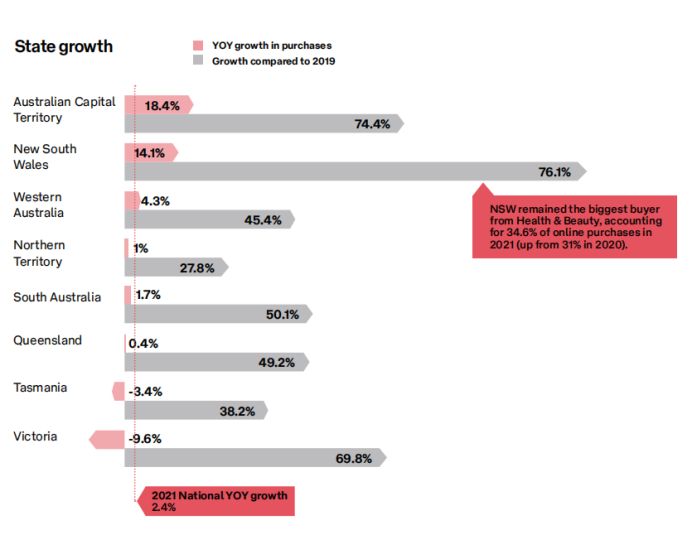

2021年,澳大利亚有470万家庭从健康&美妆类零售商处购买产品,其中的网购占比为51.2%。

其中,健康&美妆类产品的购买量占到网购总量的8.9%,叠加食杂店处购买的份额共占到11.4%。

92%的受访消费者同时也会从杂货店处购买产品,84%的受访消费者同时会购买健康&美妆类产品。

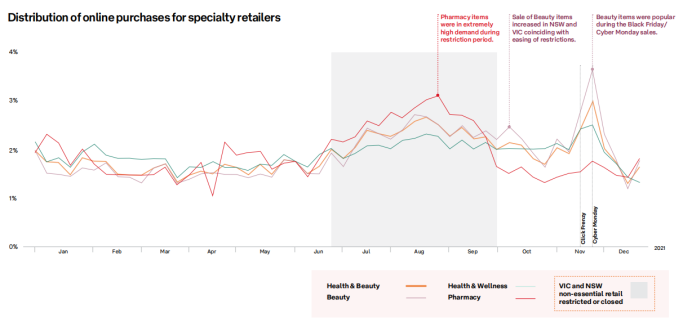

(澳大利亚各州的表现情况,纵坐标为澳大利亚各州;深色代表对比2020年购买量的增幅变化;浅色代表对比2019年)

健康&美妆类产品的购买量全年保持稳定,促销期间销量会大涨。

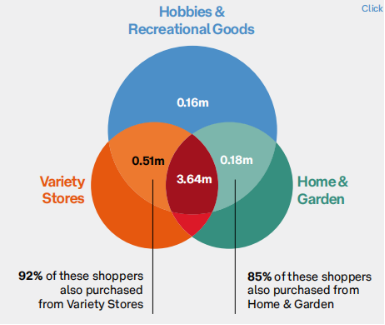

2021年,澳大利亚有450万家庭从兴趣&娱乐类零售商处购买产品,其中的网购占比为48.8%。

其中,兴趣&娱乐类产品的购买量占到网购总量的7.1%,叠加食杂店处购买的份额共占到13.5%。

92%的受访消费者同时也会从杂货店处购买产品,85%的受访消费者同时会购买兴趣&娱乐类产品。

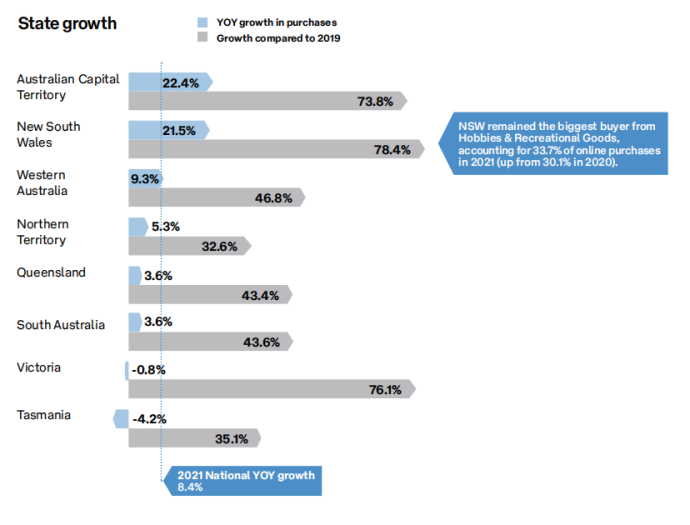

(澳大利亚各州的表现情况,纵坐标为澳大利亚各州;深色代表对比2020年购买量的增幅变化;浅色代表对比2019年)

兴趣&娱乐用品的购买主要集中在促销活动期间,疫情对销量影响不大。黑五期间的销售达到了全年的峰值水平,比其他时间高得多。

(来源:跨境新零售)

如侵权,请联系我们!

上一条 :

又被扣货了?东南亚11国海关政策盘点!下一条 :

2022年旺季风向标——销量持续暴增的品类揭秘!Copyright © 2014-2019 广州凌昂贸易有限公司 All rights reserved.